新NISAや老後2,000万円問題などのキーワードを聞く機会が増え、資産運用が気になる方も多いのではないでしょうか。しかし、「損をしてしまうのでは?」と不安になり、資産運用をはじめられないケースも少なくありません。

今回の記事では、資産運用の基礎知識から自分に合った運用方法の探し方を紹介し、一定額が非課税になる新NISAについて解説します。

資産運用=効率的にお金を増やせる方法

効率よくお金を増やすためには、資産運用について理解することが重要です。資産運用について紹介するので、1つ1つチェックしましょう。

資産運用とは

資産運用とは、お金(資産)を効率的に増やしていく方法を指し、正しく活用すれば「老後の資産準備」「マイホーム資金」などの目標を達成しやすくなります。

以下では、代表的な運用方法について解説するので、自分に合った金融商品があるか見極めてみましょう。

| 種類 | 特徴 |

| 預金 | 元本が保証されているので、確実に資産を増やせる方法 インフレに弱いデメリットもあるため、注意しなければならない |

| 外貨預金 | 日本円を外国通貨に替え、外国の銀行に預ける方法 国内で預けるよりも金利が高いが、為替変動が原因で元本割れする可能性がある |

| 保険 | 病気・ケガなどのリスクに備えながら、資産形成ができる方法 保険料が高いが、保険会社に運用を任せられるため、知識がなくても資産運用が可能 |

| 株式 | 企業が発行している株式を購入し、配当金・売却益・株主優待でリターンを得られる方法 専門知識が必要になるが、大きなリターンを得られる可能性がある |

| 債券 | 国・企業などが発行している債券を購入し、金利を受け取れる方法 国内債券であれば元本が保証されているが、1年間は換金できないデメリットがある |

| 不動産 | 家賃収益を得られ、不動産の売却益でもリターンを期待できる方法 火災・災害などのリスクはあるが、比較的安定した収入を得やすい |

| 投資信託 | 複数の投資家から集めた資金で株式や債券などの金融商品を購入し、専門家が代わりに運用する方法 手数料(信託報酬など)が発生するが、比較的初心者でもチャレンジしやすい商品である |

| J-REIT(不動産投資信託) | 複数の投資家から集めた資産で、専門家が不動産を運用する方法 不動産投資よりも少額からはじめられるが、市場の影響を受けやすいデメリットもある |

| ETF(上場投資信託) | 投資信託同様、投資家の代わりに専門家が運用する方法 投資信託との違いは、上場しているかどうか・分配金が自動で再投資されない・投資信託よりも手数料が安い点 |

| FX(外国為替証拠金取引) | 日本円・ドル・ユーロなどを売買し、リターンを得る方法 レバレッジ効果によってリターンを期待できる反面、莫大な損失につながるケースもある |

| 先物取引 | 事前に約束していた価格で商品を売買し、リターンを狙う方法 損失が大きくなる可能性もあるが、少額からリターンを期待できるメリットもある |

1人1人によってベストな運用方法は異なるため、運用目的・リスク許容度(損失に耐えられるライン)などの条件に合わせて選ぶのが理想的です。

下記「自分に合った運用方法の見つけ方」では、自分に合う運用方法の探し方を紹介しているので、ぜひ参考にしてください。

資産運用のメリット

資産運用で得られるメリットは以下の3点です。

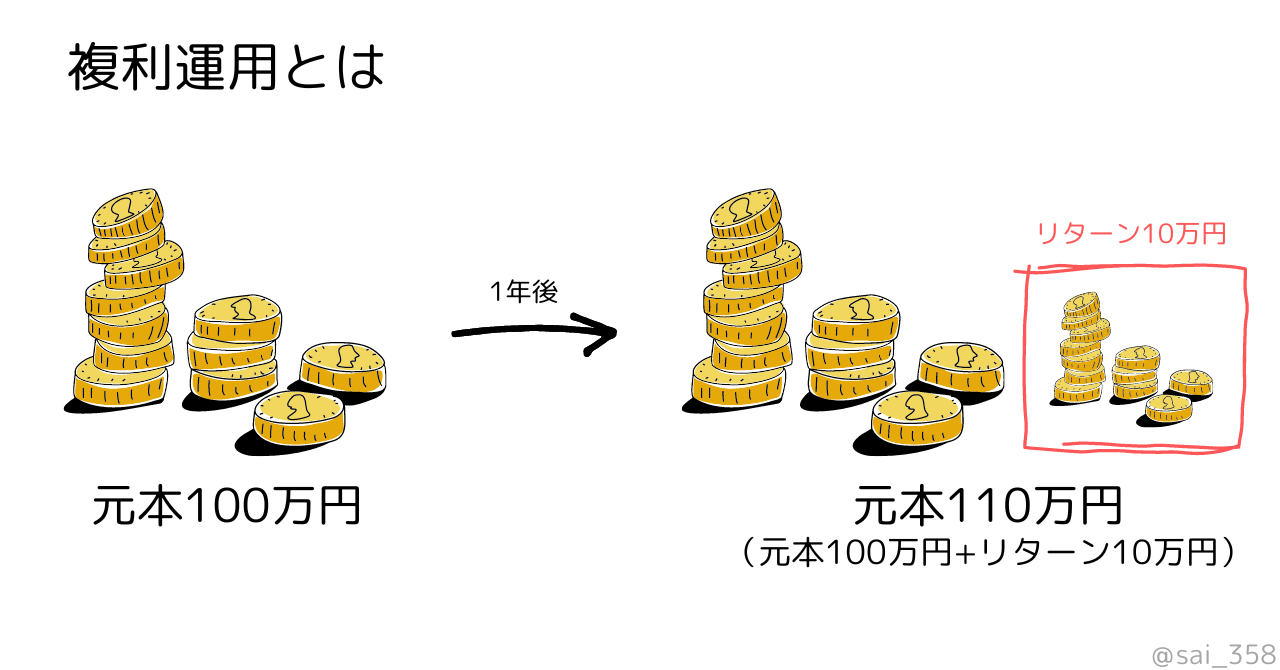

1.複利運用で目標を達成しやすくなる

複利運用とは、運用中に得たリターンを元本に組み込んで運用を続ける方法を指し、効率的に資産を増やしやすくなります。物理学者で有名なアインシュタインが「人類最大の発明」と絶賛するほど、資産運用で成功するためには大切なポイントです。

複利運用を活用するとお金がお金を生む流れを作れるため、より効率的に資産形成が進められます。

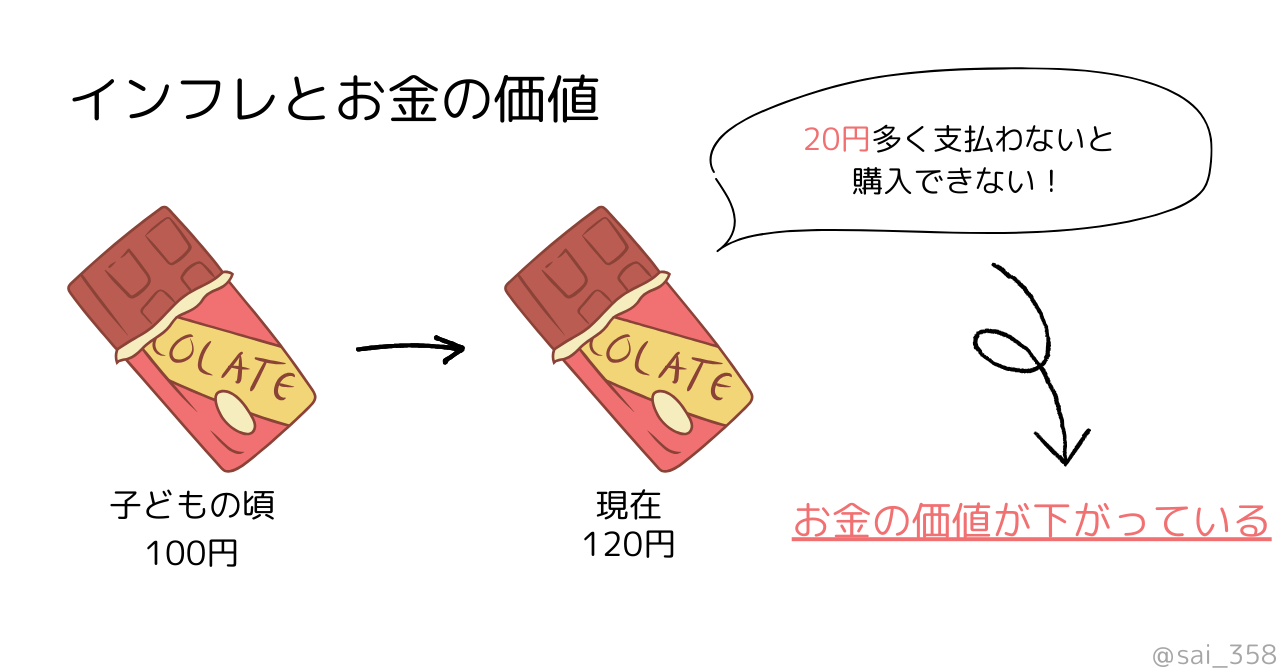

2.インフレから資産を守れる

インフレ(インフレーション)とは、物価が上昇している状態が続いていることを指します。物価が上昇すると現金の価値が下がってしまうため、資産を守るために対策するのが理想的です。

一般的には、時代と共にインフレが進むと考えられているので、インフレに強い金融商品を保有しておくのがおすすめです。

3.収入源を増やせる

株式投資・不動産投資などを選ぶと、定期的にリターンを受け取れる可能性があるので、経済的なゆとりを作れます。副業のように実際に働く必要はないため、自分の時間を確保できるメリットは大きいと言えるでしょう。

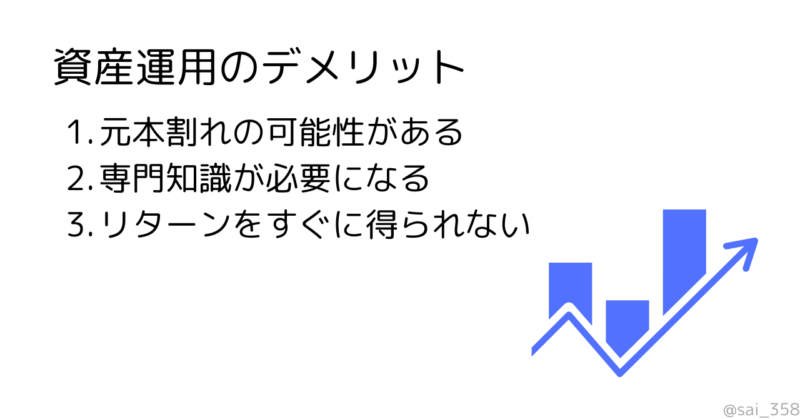

資産運用のデメリット

資産運用のデメリットをしっかりと把握するとフル活用できるので、ぜひ参考にしてください。

1.元本割れの可能性がある

資産運用は元本割れする可能性があるため、リスクを理解した上で運用を続けていかなければなりません。元本割れとは、金融商品を購入したタイミングよりも価格が低くなることを指しますが、注意点を理解するとリスクを軽減できます。

下記「注意すべきポイント」では、リスクを軽減させるための注意点を紹介しているので、ぜひ参考にしてください。

2.資産運用のための時間と専門知識が必要になる

金融商品によって必要な専門知識は異なりますが、目標を達成するには資産運用のための時間と専門知識が必要です。そのため、仕事や家事などで忙しい方は少し負担に感じてしまう可能性があります。

ですが、投資信託など初心者でもチャレンジしやすい金融商品もあるので、自分に合った運用方法を見極めていきましょう。

3.リターンをすぐに得られない

短期運用はリスクが高いため、リスクを軽減させながら運用したい方は長期運用がおすすめです。しかし、長期運用はリターンを得るまでに時間がかかるため、気長に資産形成を継続させましょう。

2024年から生まれ変わった新NISA

2024年からバージョンアップした「新NISA」を活用すると、資産運用を効率的に資産形成を進められるので、ぜひ参考にしてください。

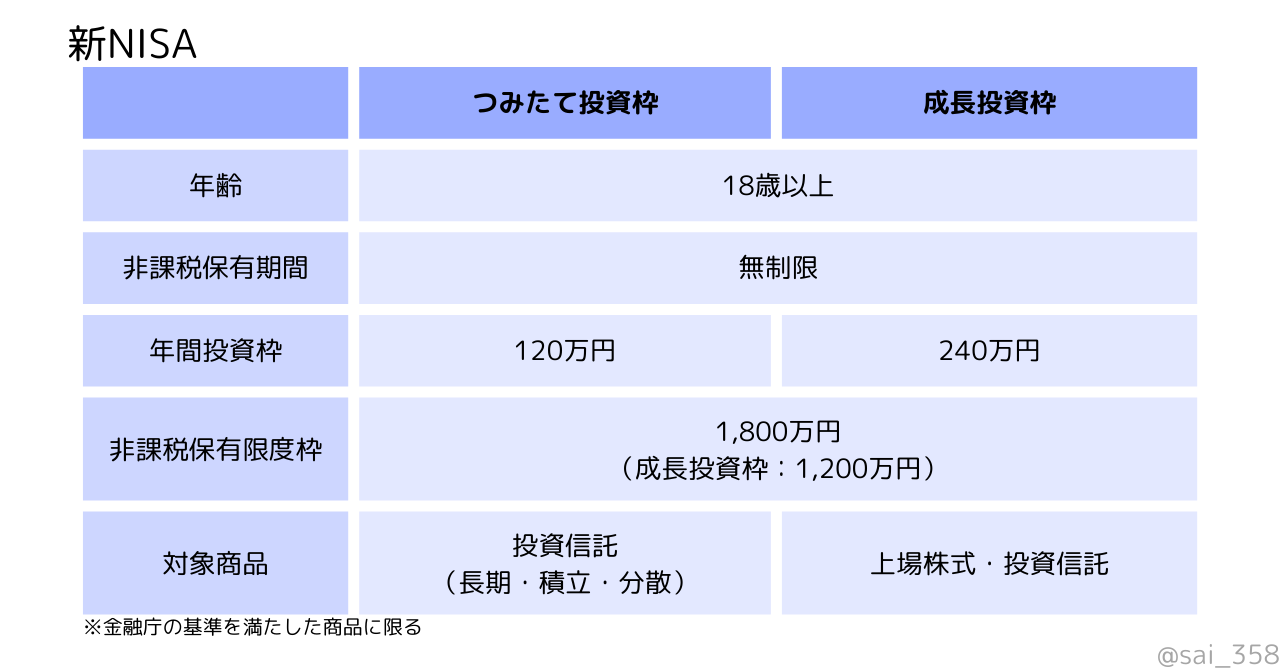

新NISAとは

新NISAとは「少額投資非課税制度」のことを指し、一定額までは税金を支払う必要がないため、より多くのリターンを受け取れます。

参照: “NISAを知る” . 金融庁 .

https://www.fsa.go.jp/policy/nisa2/know/ , (参照 2024-04-21).

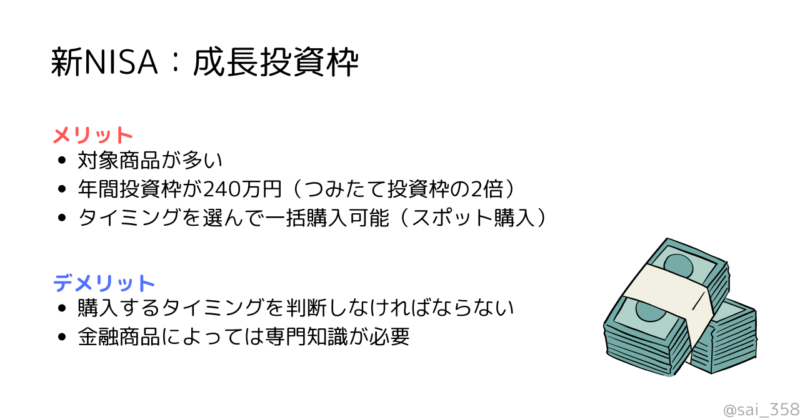

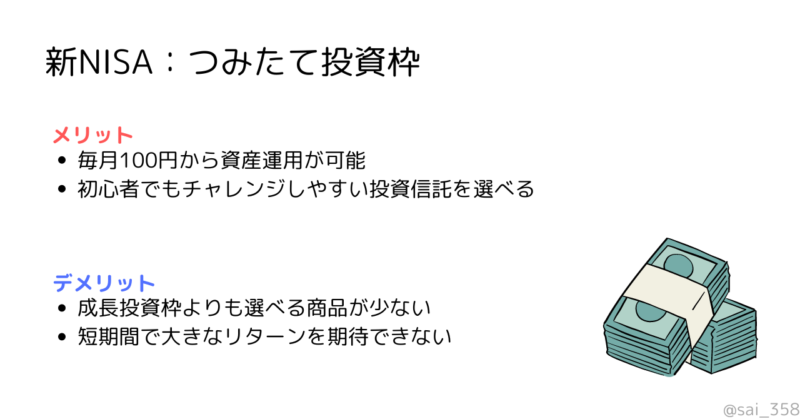

成長投資枠とつみたて投資枠

新NISAには「成長投資枠」と「つみたて投資枠」があり、メリット・デメリットが異なります。

成長投資枠は、投資信託・株式・REIT(不動産投資信託)・ETF(上場投資信託)などへの投資が可能なので、積極的な運用を希望している方におすすめです。

ネット証券を活用すると毎月100円から資産運用をはじめられるので、まとまった投資額を用意できない方や資産運用を試したい方におすすめです。

注意すべきポイント

新NISAを活用して理想的な結果を手にするために、押さえておきたいポイントがあります。制度をフル活用するためにも参考にし、今後のために役立ててください。

1.リスクを下げるために「積立・分散・長期」で運用する

「積立・分散・長期」を意識して運用すると、元本割れするリスクを軽減できます。

〈積立投資〉

積立投資とは、一定額の金融商品を定期的に購入し続けることを指します。積立投資は、リスクを減らすための重要なポイントだと言えます。一括投資でリターンを得られる可能性もありますが、リスクが高くなってしまうため、安全性を重視して運用したい方は積立投資で運用しましょう。

また、積立投資を継続するとドルコスト平均法の恩恵を受けられるため、より効率的に資産形成ができる特徴があります。ドルコスト平均法とは、積立投資で運用を続けることで最終単価が安くなる方法を指し、よりよい結果を得るために重要なポイントです。

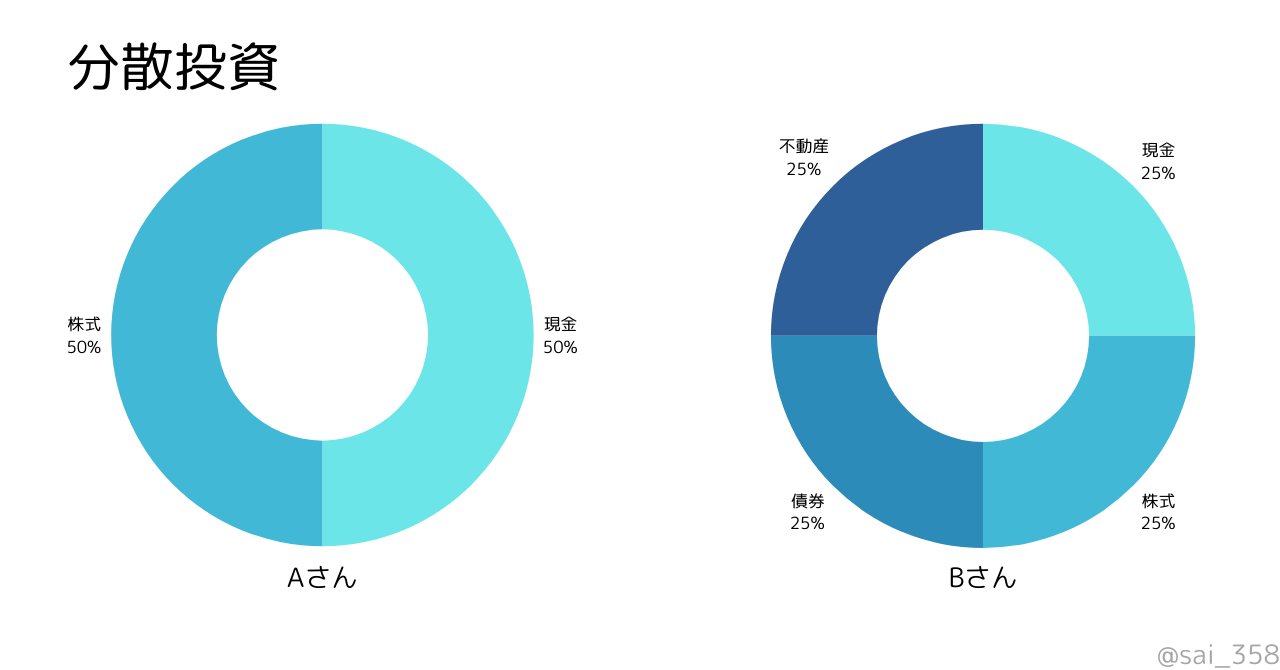

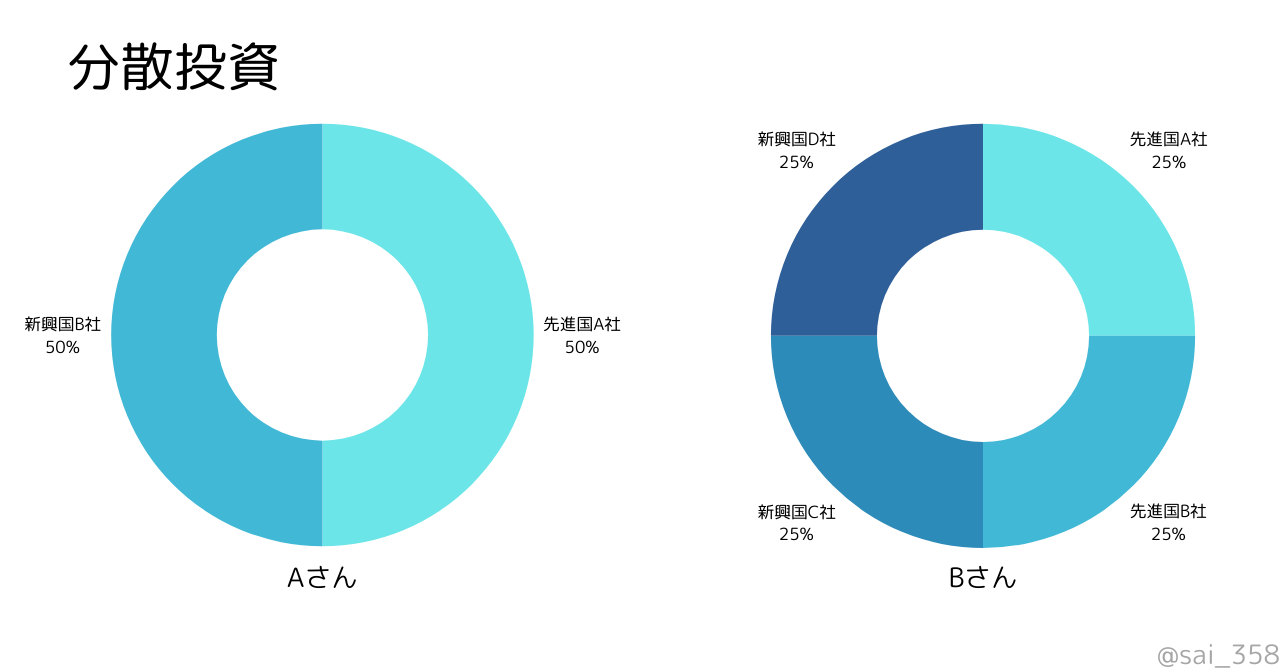

〈分散投資〉

分散投資とは、複数の金融商品や銘柄を保有してリスクを分散させる方法を指します。

株価が下落した場合、Aさんは資産の50%にダメージを受けてしまいますが、Bさんは資産の25%にダメージを受けるだけで済みます。

また、以下のように金融商品の中でも複数の商品を保有すると、さらにリスクを分散可能です。

万が一、投資している商品の価格が下落しても、分散投資していればダメージを最小限に抑えられます。

個人で分散投資する場合、まとまった投資額が必要になりますが、投資信託を活用すれば毎月100円から資産運用が可能です。投資信託とは、複数の商品や銘柄を組み合わせた金融商品になるので、簡単に分散投資を継続させられます。

〈長期投資〉

資産運用は、運用期間が長くなるほどリスクを軽減できるので、リスクを減らしたい方は長期運用する必要があります。また、長期運用であれば複利効果を得られやすくなり、資産も確実に増やせるのも嬉しいポイントでしょう。

積立・分散・長期を意識して運用すると、理想的な結果を得られやすくなるので、念入りに運用計画を練るのがおすすめです。

2.ポートフォリオを組み、見直しを継続する

ポートフォリオとは、保有している資産の組み合わせのことを指し、個人によって最適な割合は異なります。年齢・収入・リスク許容度・投資への考え方など、さまざまな条件から最適な割合を見つけるといいでしょう。

金融商品の特徴を把握すると、自分に合った割合を見つけられるので、一部商品の特徴を紹介します。

- 株式:リスクが高いがリターンが狙える

- 債券:リスクが低くコツコツと資産を増やせる

- 投資信託:投資信託を購入するだけで分散投資ができ、リスクを軽減できる

ポートフォリオの割合を維持するためにも「年に1度」などのルールを決め、ポートフォリオの見直しを定期的に続けるポイントも重要です。見直しを続けなければ、リスクが上がる/本来得られるはずのリターンを得られなくなる可能性が高くなるため注意してください。

自分に合った運用方法の見つけ方

資産運用で理想的な結果を得るためには、自分に合った運用方法を探す必要があります。

資産運用で達成したい目標・リスク許容度から選ぶ

資産運用で達成したい目標とリスク許容度から、自分に合った運用方法を見つけるといいでしょう。

リスク許容度とは、「どれくらいの損失に耐えられるか」というラインを指し、ハイリスク投資を避けるために重要な項目です。

例えば、「老後の資金準備」という目標がある[Aさん(20代)]と[Bさん(50代)]がいる場合、以下のような条件になる可能性が高いでしょう。

| 運用期間 | リスク許容度 | |

| Aさん(20代) | 40年以上 | 高い |

| Bさん(50代) | 15年未満 | 低い |

このような条件の場合、Aさんはリスクが高いと言われる[株式投資]や[株式100%の投資信託]を選ぶと、効率的に資産形成を進められる可能性が高いです。しかし、BさんがAさんと同じ運用方法を選んだ場合、運用期間が短いため、リスクが高くなります。

そのため、Bさんは資産を守りながら運用できる「バランス型の投資信託」や「債券」などを選ぶのも1つでしょう。

リスクとリターンの関係性を把握する

金融商品はリスクとリターンが比例するため、「ハイリターン=ハイリスク」「ローリスク=ローリターン」となります。

大きな損失を出さずに運用を続けるためには、リスク許容度に合った金融商品を選ばなければなりません。一部の金融商品のリスクレベルを紹介するので、以下の表を参考にしてください。

| 金融商品 | レベル |

| 預貯金 | 低 |

| 債券 | 低~中 |

| 投資信託 | 中~高 |

| 株式 | 高 |

参照: “リスクとリターン” . 投資信託協会 .

https://www.toushin.or.jp/investmenttrust/meritrisk/riskreturn/index.html , (参照 2024-04-21).

専門家に相談する

「少しでも理想的な生活に近付きたい」「自分に1番合う運用方法が知りたい」、と考える方は専門家に相談する選択もおすすめです。資産運用はリスクと向き合わなければならないため、専門知識が必要不可欠になりますが、仕事などで忙しい方は勉強時間を確保できず、なかなか資産運用をはじめられないケースも少なくありません。

しかし、専門家に相談すれば、自分の条件に合わせた運用方法の提案やサポートを受けられ、安心して資産形成を進められます。資産運用について相談できる専門家を紹介するので、悩んでいる方はぜひ参考にしてください。

【①金融機関】

大手の銀行・証券会社で資産運用について相談でき、対面で相談などができる点はメリットだと言えます。

しかし、手数料が高いケースが多く注意しなければなりません。取引方法は、対面/電話/ネットから選べる証券会社が多く、手数料も異なります。「専門家の知名度も重視して選びたい」「対面で相談したい」と考える方に、おすすめの相談先です。

【②FP(ファイナンシャル・プランナー)】

FPは、ライフプランニングを得意としているため、これからの人生と現実的に向き合いたい方におすすめの方法です。

相談時に手数料は発生しますが、資産運用だけではなく、家計の見直し・教育資金・マイホーム・老後の資産準備・保険の見直し・相続など幅広い内容を相談できます。ただし、「金融商品取引業者」を登録していないFPは、資産運用のアドバイスは一般的な内容しかできないため、注意が必要です。

【③IFA(独立系ファイナンシャルアドバイザー)】

資産運用に関する知識が深く、金融機関から独立した立場にいるので、最適な提案やサポートを受けられます。無料で相談できるIFAが多く、取引時に手数料が発生するシステムになっており、「自分に必要なアドバイスがほしい」と考える方におすすめの方法です。

IFAによっては、保険・不動産・贈与・相続などのサポートも可能なため、長期的に信頼関係を築けるメリットもあります。

まとめ

資産運用は、効率的にお金を増やせる手段の1つで、預貯金・保険・株式などさまざまな方法があります。

資産形成には、収入源を増やせる・複利運用の恩恵を受けられる・インフレから資産を守れるメリットがあり、リスクを軽減させながら運用するのがおすすめです。しかし、元本割れするリスクがある・専門知識が必要になる・リターンをすぐに得られないなどのデメリットがあるため、注意しましょう。

最大1,800万円が非課税になる新NISAを利用すればより多くのリターンを受け取れるので、資産運用をはじめる方におすすめの制度です。

積立・分散・長期投資を意識するなどのコツと金融商品をうまく組み合わせれば、バランスのいいポートフォリオができ、リスクと上手に向き合いながら効率的に資産形成ができます。収入・家族構成・リスク許容度などから見極める・専門家に相談するという方法を活用し、自分に合った運用方法を見つけてください。

新NISAを利用しながら資産運用を継続し、理想的な結果を手に入れてみてはいかがでしょうか。